アンリです。

最近、サラリーマンの『学び直し』という言葉をよく耳にします。

何か勉強したいと考えている方も多いと思いますので、

駐在員をはじめサラリーマンが知っておいたほうが良いと思われる

ビジネスセオリーや知識を紹介していきたいと思っています。

第一弾はビジネスファイナンスの重要セオリーである『WACC』を紹介します。

「ワック」と読みます。

中小企業診断士などの資格試験などでも必ずWACCは出題されるので、

ちょっとビジネスファイナンスを勉強したことがある人には常識的な知識ですが、

知らない人にとっては、「WACC?」「加重平均?」「資本コスト?」と

馴染みのない言葉が並ぶので、少しとっつきにくいと思います。

なおアンリ自身の「学び直し」として、デジタルでの発信力の養成として、

最近動画編集の勉強をしており、今回は簡単な動画も作成してみました。

まず「動画で基礎を理解」してもらい、更に「詳細知識を補足」するという形で

この記事で学んでいただければと思います。

1. WACCとは?

「Weighted Average Capital Cost(加重平均資本コスト)」の略です。

企業が新規のプロジェクトを行う際には、

まず企業は必要資金を調達してくる必要があります。

内部留保で賄えない場合は、銀行に借金、社債や株式を発行したりして、

必要資金を調達します。

これらの資金調達には、必ず利息の支払いや配当などの費用が発生します。

こういった費用を『資本コスト』と呼びます。

この資本コストを会社全体で平均化したものが、

『加重平均資本コスト=WACC』です。

企業が資金調達する方法には、『他人資本』と『自己資本』があります。

『他人資本』とは、銀行から借入金や社債などの『負債』のことで、

「支払利息」が発生します。これを「負債コスト」と呼びます。

『自己資本』とは、株式のことで、『純資産』と呼びます。

株主への「配当」がコストなり、これを「純資本コスト」と呼びます。

「資本コスト」は、「負債負債コストと純資本コストを加重平均」

して算出されます。

2.WACCを知っておくべき理由は?

ここまで話をすると「マニアックな経理の話か?」と思われ方もいると思いますが、

WACCは新規プロジェクトや設備投資の経済性検討に携わる方は知っておくべき知識です。

なぜならば、WACCを知れば

『企業が事業や設備に投資する際に最低限確保すべき収益率』

がわかるからです。

「収益率<WACC」となる場合は、支払利息や配当などの「支出過多」の状態になります。

よって、企業は必ず「収益率≧WACC」を目指す必要があります。

新規プロジェクトや設備投資の稟議時には経済性検討として、

PV法(Net Present Value Method:正味現在価値法)

内部収益率法(IRR:Internal Rate of Return Methods)を

使う場合が多いはずです。

NPV法などの用語はピンと来ない方も、プロジェクト開始後の各年度の損益を計算して、

『現在価値に割り戻す』という作業をエクセルでされているのではないでしょうか?

「ディスカウントキャッシュフロー(DCF)」と呼ばれる計算ですが、

この時に使用する「割引率(Discount Rate)」にWACCを適応することで

「収益率<WACC」となる筋の悪いプロジェクトに投資する事態を回避できます。

例えばNPV法の場合、毎年の収益額をWACCを使って現在価値に戻し、

その合計値が初期投資額に対して、「ー(マイナス)」になる場合は、

必要最低限の収益率が確保できていないという判断ができます。

WACCを知らないと「割引率=経理が決めた数字」という程度の認識になりますが、

会社の財務戦略、利益戦略に紐つく数字なので意識して見ておきましょう!!

3.WACCの計算方法

細かい計算方法を説明する前に先に重要なことをお伝えしますが、

WACCを自分で算出する必要性は全くありません!

上場企業のWACCはGoolgeで”WACC 会社名”と入れれば、

海外系のサイトで無料で簡単に見つけることができます。

(残念ながら日本語で検索可能な無料サイトではなかなか見つけられません。)

ですが、計算方法は理解しておく必要があります。

なぜなら、ROEなどの財務分析の数字と違い、

WACCは算出者によってかなりばらつくからです。

計算方法が理解できればバラつきの原因も理解できるようになるので、

そこが大事だと思います。

WACC =(負債コスト + 純資本コスト)の加重平均

負債コスト: D / (D+E)x rD x (1ーT)

純資本コスト:E / (D+E)x rE

D:負債 E:純資本 rD:負債コスト率 rE:純資本コスト率 t:法人税率

rD、(1ーt)、rE、の3つをしっかり理解しましょう!

残りの式は単なる加重平均です。

【図解明快】いちばんやさしい加重平均の計算方法 | 趣味や仕事に役立つ初心者DIYプログラミング入門 (resanaplaza.com)

rD:負債コスト率の算出について

負債コスト: D / (D+E) x rD x (1ーT)

・rD = 貸借対照表の借入金 ÷ 損益計算書の支払利息

(1-T):節税効果について

Tは『法人税率』を意味しており、

「節税効果(タックスシールド)」を反映するための式です。

支払い利息は税法上の「損金」扱いとなりますので、その分利益を押し下げます。

ここで重要なのは、

『利益が減る→もうけが減った!残念!』という貧乏人の発想ではなく、

『利益が減る→納税金額が減る!うれしい!』という金持ち発想への展開です。

住宅ローン減税が適応されて助かりますよね。 これと同じようなことが企業でも起こるということです。

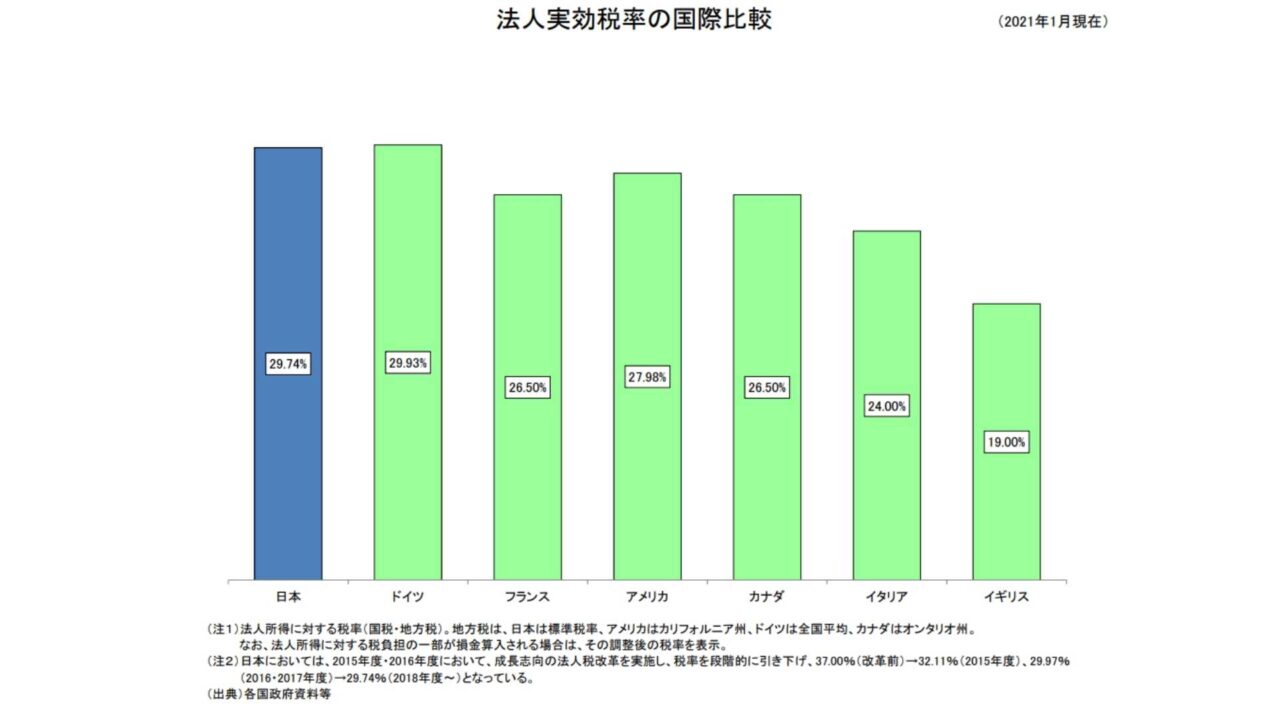

なお税率についてですが、日本の『実効法人税率は約30%』と言われています。

法人税の世界的引き下げ競争で、「法人税が23.2%まで下がった!」

というニュースがありますが、それはあくまでも『法人税』のみの話です。

法人は地方法人税、住民税、事業税、特別法人事業税などの支払い義務もあるで、

『実行法人税率30%』で計算する必要があります。

参考として、各国の実行法人税率を比較した資料をつけておきます。

まだまだ日本の税率が主要国より少し高めに設定されていることがわかります。

出典:https://www.mof.go.jp/tax_policy/summary/corporation/084.pdf

rE:純資本コストの算出について

『rE』の算出は、rDのように財務諸表を見ればわかるというものではないので、

『CAPM』という理論を使って推測する必要があります。

かなりファイナンスの話になるので、なじみのない方も多く、

ここがWACCを理解するうえで最も難関な部分だと思います。

ですが、CAPMの構成要素は決して難しくないので、かみ砕きながら理解してください。

まず『CAPM』とは「Capital Asset Pricing Model」の略です。

ファイナンスのモデルなので、まずは

『市場リスクが高い株式ほど期待される収益率も高くなる』

という市場の前提を理解する必要があります。

(*)なぜ『市場リスクが高い株式ほど期待される収益率も高くなる』のか?

簡単にいうと、

市場には「ハイリスク=ハイリターン」か「ローリスク=ローリターン」の

投資先しか存在しないということを理解してください。

例えば「ハイリスク=ローリターン」の投資先があると、

誰も投資しない→リターンを上げて資金を集める必要があるので、

「ハイリスク=ハイリターン」になる。

逆に「ローリスク=ハイリターン」の投資先があると、

皆が投資する→リターンを下げても資金が集まるので、

「ローリスク=ローリターン」の投資先になります。

CAPMは個別株が日経平均株価などの市場平均に対して、

どの程度リスクがあるかを確認し、そこから期待収益率を算出するというモデルです。

CAPMの計算式

rE(個別証券の期待収益率)=

無リスク利子率 + β x(市場ポートフォリオの期待収益率ー無リスク利子率)

CAPMの式は一見理解が難しいですが、

実は簡単な y=aX + bの1次直線です。

Y=rE

X=(市場ポートフォリオの期待収益率ー無リスク利子率)

=市場リスクプレミアム

a=β(ベータ)証券市場に対する個別銘柄のリスク度

これを念頭に各項目について読んでください。

・『無リスク利子率』

一時直線のb=「切片」部分です。

これは投資家が全くリスクを取りたくない=『リスク0』の超安全な投資方針の際に、

手にできる期待収益率を意味します。

リスクが全くない投資とは、「(先進国の)国債投資」だと言われています。

基軸通貨であるドルを発行するアメリカの国債はデフォルト(債務不履行)の心配がなく、

国際金融市場も発達しているので、必要な時に売却、購入ができます。

その他、信用力のある先進国の国債はデフォルトのリスクがほぼありません。

よってCAPMの教科書では10年物米国債(T10)利回りを無リスク利子率としています。

実務上は該当する会社が先進国で上場している場合は、

その市場の国債を使えば良いと思います。

日本では20年物の日本国債の利回りのほうがより実態に近いとの研究結果もあり、

今回は20年物の日本国債レートを使用します。

なお、発展途上国で上場している場合は、国債といえどもリスクは高いので、

カントリーリスクを加味する必要があります。次の章で説明します。

最近

先進国の国債は、「ローリスク=ローリターン」の原則により利率は非常に低いです。

米国債10年物の利回りは2022年2月1日時点で約1.79%です。

(アメリカ 10年 債券利回り – Investing.com)

日本国債10年物の利回りは約0.174%です。

日本 10年 | 日本 10年 債券利回り (investing.com)

投資家が目標とする収益率と無リスク利子率との乖離がある場合は、

他のリスクの高い投資(株式など)に資金を回す必要があります。

・『市場の期待収益率』

投資家が投資する証券市場にで求める期待収益率です。

Y=aX+bの「X」の「証券市場全体のリスク」の部分を算出します。

『リスクプレミアム』とも呼ばれており、リスクフリーな状態からから追加で

リターンを得るためにはどれくらいリスクをとる必要があるかを示します。

なお「市場の期待収益率」は「これくらいのリターンを求めているんだろうな」と言う

あくまでも過去データを使った推定値です。

ネットですぐに数値はわかりますが、どの期間のデータを使うかで数値が変動します。

・『β(ベータ)』

Y=aX+bの「a=傾き」を意味します。

当該証券とその証券が上場している証券市場との値動きの相関性を示した係数です。

値動き=リスクと考えており、下記のようになります。

β=1 市場と全く同じ値動き →市場平均並みのリスク

β>1 市場よりも変動幅が大きい →市場平均よりもリスク大=リターン大

β<1 市場よりも変動幅が小さい →市場平均よりもリスク小=リターン小

当該市場平均価格の変動と個別株の変動を統計的に計算して算出しますが、

統計の話は苦手な人も多いと思うので、この記事では算出方法は割愛します。

ネットで個別株のβは簡単に見つけることができます。

3.WACCを実際に計算してみよう!

WACCは教科書を読んでいても理解しずらいので、実際に一度算出してみましょう。

例として、「花王」を使ってみます。

まずは計算に必要な各要素の数字を確認します。

負債コスト: D / (D+E)x rD x (1ーT)

純資本コスト:E / (D+E)x rE

D:負債 288,515.5百万円

(2020年有価証券報告書より前期と当期の平均値を算出)

E:純資本 2,721,750百万円

株価5,730円×発行株式数475百万株=2,721,750百万円

rD:負債コスト率 2.02%

金融負債利息 5,839百万円 (2020年度損益計算書より)

t:法人税率 : 30% ←日本の実行法人税率

rE:純資本コスト率 =CAP= 0.17+0.24(7.05-0.17)=1.82

無リスク利子率=日本国債10年物利回り : 0.17

(参照:日本国債・金利 – Bloomberg)

β : 0.24

(参照:Yahoo Finance: Kao Corporation (445)

市場ポートフォリオの期待収益率 : 7.05

(参照:JP – Market Risk Premia (market-risk-premia.com))

以上より、

花王のWACC=1.78%と算出できました。

4.WACCの数字のばらつきに注意!

先ほど、計算した通りの花王の数値ですが、

実は花王は(日本の企業にしては珍しく)有価証券報告書でWACCを公表しています。

そのWACCは7.3%(2020年度)とのことです。

え

” WACC, KAO” でGoogleで調べてみたところ下記の結果が確認できました。

A社: 2.23~ 2.32%

B社: 5.25~6.5%

C社: 6.4%

アンリの計算:1.78%

明らかにアンリの算出値が低すぎるようです。

なぜこういったことが起きたのかを検証してみたところ、

純資本コストで使った数字の差異が起因しているとわかりました。

特にアンリが採用した数字「β」が低すぎたようです。

今回のβの情報は米国YahooFinaceの情報で過去3年間の情報です。

(アンリがミスしているのではありませんヨッ!)

おそらくプロの情報はこのスパンをもっと長くしたり、

業界平均を加味するなどの調整を入れているのだと推測されます。

このように過去データから統計的に算出する「β(ベータ)」「市場の期待収益率」は

使用するデータの期間や時期によってかなりばらつきます。

またカントリーリスクを考慮したりするなど、

各算出者がより高度なロジックを使っています。

結果として、教科書を見ながら単純に出したアンリのWACC値よりも

プロが出したほうがより高いWACCが出がちです。

前章に書いた通り、

「一般企業のサラリーマンが精緻なWACCを出せる必要はない!」と思います。

資格試験の場合はβや市場プレミアムの情報は与えられます。

それよりもWACCにはこのような変動要因があることを理解しておくことが大事です。

特に業務でWACC値を参照するときは、そのバックデータを確認したり、

複数のサイトでWACC値を比較確認しておくことを忘れないようにしてください。